摩根大通美股指數輪證

2023年市佔率第1*

連續第2年蟬聯

美股指數輪證總銷量首位

利用牛熊證與認股證不同的產品特性,更靈活部署美股

美股指數輪證簡介:

摩根大通自2020年起相繼發行與標普500指數、納斯達克100指數及道瓊斯工業平均指數掛鈎的窩輪,為本港市場上首間推出美股3大指數認股證的發行商。有見本港投資者對美股相關輪證需求不斷增加,摩根大通將產品種類拓展至美股指數牛熊證,為不同風險取向的投資者提供更多選擇。

美股指數輪證如何運作?

| 美股指數輪證 | 所追蹤的期貨 |

|---|---|

| 道指認股證及牛熊證 | 道瓊斯E-mini期貨 |

| 納指認股證及牛熊證 | 納指100 E-mini期貨 |

| 標指認股證及牛熊證 | 標指500 E-mini期貨 |

近年本港投資者對美股相關投資工具需求愈來愈大,簡單而言,最直接的方式固然是買賣美國上市的個股,而追求槓桿的投資者或會考慮美股指數期貨及期權等,惟上述方式均需開設美股戶口,當中期貨、期權均有保證金要求,看錯方向或會被額外追收保證金(Margin Call)。

如只有港股證券戶口的投資者,則可考慮港交所上市的美股指數認股證及牛熊證。美股指數輪證入場門檻低,具槓桿效應之餘,最大損失為所投入本金,並不涉及補倉風險,買賣認股證及牛熊證亦免收印花稅。

美股指數輪證於港股交易時段買賣,好處是投資者可於更熟悉的市場環境參與美股交易,於港股交易時間捕捉入市機會,尤其是當港股時段出現重大經濟或政治因素變化令環球市況驟變,投資者便可在美股開市前率先進場部署。

不過如投資者希望於美股交易時間作即市部署的話,美股指數輪證則未必為首選的投資工具。

表列較受投資者關注的美股投資方式:

| 美股投資方式 | 優點 | 缺點 |

|---|---|---|

| 美國上市個股 | -按投資取向揀選認為具理想回報的企業 | -需開設美股投資戶口 -美股時間交易 -需支付股息稅 |

| 股票/指數期貨 | -具槓桿效應 -直接反映正股/指數升跌 |

-需開設期權戶口 -設保證金要求 -有補倉/強制平倉風險 |

| 股票/指數期權 | -具槓桿效應 -入場門檻較期貨低 |

-需開設期權戶口 -設保證金要求 -有補倉/強制平倉風險 -受引伸波幅影響 |

| 美股指數認股證 | -具槓桿效應 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -時間值損耗 -受引伸波幅影響 |

| 美股指數牛熊證 | -具槓桿效應 -貼近收回價產品槓桿普遍較高 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -持倉過市須充分考慮 美股時段的收回風險 |

| 美股指數ETF(本港上市) | -港股戶口及港股時段交易 | -追蹤誤差 |

| 美股指數槓桿及反向產品(本港上市) | -槓桿最高兩倍 -港股戶口及港股時段交易 |

-槓桿較低 -持倉多於1天或受複合效應影響 -對沖持倉成本變相增加 |

| 美股指數ETF(美國上市) | -槓桿/反向ETF最高3倍槓桿 | -需開設美股投資戶口 -美股時間交易 -追蹤誤差 |

環球股市走勢變幻難測,投資者對沖持倉風險的需求亦有所增加。如以認沽證(PUT輪)或熊證部署對沖策略,便可透過其槓桿產品特性,以較少資金對沖美股指數下跌風險,保障您的投資組合。

表列對沖美股選擇:

| 美股投資方式 | 優點 | 缺點 |

|---|---|---|

| 沽空個股 | -直接對沖 | -需開設沽空戶口 -需保證金 -涉借貨利息成本 |

| 美股期指 | -具槓桿效應 -直接反映指數升跌 |

-需開設期貨戶口 -設保證金要求 -有補倉/強制平倉風險 |

| 期權 | -具槓桿效應 -入場門檻較期貨低 |

-需開設期權戶口 -設保證金要求 -有補倉/強制平倉風險 -受引伸波幅影響 |

| 認沽證(Put輪) | -具槓桿效應 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -時間值損耗 -受引伸波幅影響 |

| 熊證 | -具槓桿效應 -貼近收回價產品槓桿普遍較高 -不受時間值影響 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -持倉過市須充分考慮美股時段的收回風險 |

| 反向產品 | 槓桿/反向產品最高兩倍槓桿 -港股戶口及港股時段交易 |

-槓桿較低 -對沖持倉成本變相增加 -持貨1日以上或因複合效應而出現追蹤誤差 |

美股為全球市值最大的股市,道瓊斯工業平均指數、標準普爾500指數及納斯達克100指數表現均備受環球投資者注視。

一般而言,本港投資者對道瓊斯工業平均指數相對熟悉,因其歷史相對較其餘指數為長,指數表現廣為本地媒體每日所報導。成份股均為國際著名的大型企業,金融、工業及能源類等周期性股份比重較大,較適合傾向部署傳統價值型股份走勢的投資者。

不過如論及美股代表性,國際投資者傾向觀察以市值加權及成份股更廣泛的標準普爾500指數。其成份股行業佔比相對上較平均,有利分散風險,而市值加權編算方式避免了指數走勢被「大價股」左右。

至於納指100相信本地投資者亦愈來愈熟悉,主要反映美國創新型企業的表現,其波動性相對上較高,適合較為傾向增長型股份及短線捕捉上落的投資者。

不時收到投資者查詢,說在媒體報導看到隔晚美股急升或急跌,不過持有的輪證表現未如預期,為什麼會出現這些情況呢?

首先,其中一個可能性為投資者在媒體報導中所看到的指數表現,很多時為美股指數現貨隔晚收市時的價格。要知道美股指數輪證追蹤的是相關期貨走勢並非現貨,而期貨交易時間為本港早上6時至翌日5時(夏令),故在美股收市後至港股開市前的數個小時內,期貨價格是有變動的,故到港股開市發行商為輪證開價時,是反映相關E-mini期貨價格與上日下午4時(即窩輪及牛熊證收市時)參考價之間的變化,而並不是反映隔晚美股現貨指數當地收市時的表現。

舉例說,如E-mini納指期貨於本港昨日下午4時處於12300點水平,到晚上美股交易時段,收市升至12500點,但於翌日香港開市後,E-mini納指期貨跌至12000點水平,那納指認購證及牛證應升還是跌呢?

正如上文所述,美股指數輪證價格是反映相關期指上日香港時間下午4時參考價與現價的變化,由於在此段時間納指期貨跌了300點(12300點-12000點),故納指認購證及牛證價格將會下跌,而納指認沽證及熊證則會上升*。為方便投資者了解指數變動對輪證價格影響,我們於期貨報價欄中展示了上日下午4時期貨參考價與現價差距,投資者可以此作參考。

*假設引伸波幅及時間值等因素不變

除相關期貨價格水平外,美股指數窩輪與港股窩輪一樣,價格同樣會受引伸波幅及時間值損耗所影響,有關教學內容可參考《通識入門》教學專欄: https://www.jpmhkwarrants.com/zh_hk/education/page/3

美股指數窩輪及牛熊證追蹤的相關指數E-mini期貨在芝加哥商品期貨交易所上市,一般而言,芝商所股指期貨全年僅於復活節前一個周五(Good Friday)及聖誕節休市,其餘美股假期大多只是提早收市,又或者照常交易。只要在港股交易時段相關指數E-mini期貨處於開市時間,摩根大通發行的美股指數窩輪及牛熊證便將如常開價,以反映相關期貨走勢。

雖然如此,假設遇上芝商所假期休市而港股開市的話,發行商對沖難度或有機會因缺乏流動性而增加,相關窩輪及牛熊證買賣差價或會較大,流通量亦有可能較少。如遇上有關情況或有任何疑問,投資者可致電發行商查詢。

如投資者希望計算美股指數窩輪跳動敏感度,即輪證跳動1個價位所需相關期指變化(升或跌多少點),可參考以下公式:

[(兌換比率 ÷ 對沖值)]÷ 美元兌港元匯價 x 窩輪最低上落差價

舉例說,某道指認購證的兌換比率為80000兌1,對沖值約0.3。假設港元兌美元的匯率為7.8,每個價位的買賣差價為0.001港元。

認購證變動一個價位納指100近月期貨約需變化的點數約為 = 80000 ÷ 0.3÷ 7.8 x 0.001 = 34.2點

不過上述計算僅反映相關資產變化對輪價影響,實際上輪價亦須反映引伸波幅及時間值等變化等因素。摩根大通網站為窩輪產品提供每日時間值損耗及引伸波幅敏感度數據,投資者考慮持倉時宜同時參閱這些資訊。

與港股相關資產窩輪一樣,美股指數窩輪均有「到期日」並於到期時進行結算。

如符合以下情況,窩輪結算時會有現金價值交收

| 認購證: | 相關期貨結算價高於行使價 |

| 認沽證: | 相關期貨結算價低於行使價 |

套用窩輪用語,只有「價內」窩輪結算時才有現金價值; 「價外」窩輪結算時價值為零。

| 認購證現金價值 | = (結算價 – 行使價) /換股比率 X 美元兌港元之匯率 |

| 認沽證現金價值 | = (行使價 – 結算價) /換股比率 X 美元兌港元之匯率 |

例子:

某納指認沽證行使價12,000點,兌換比率為25,000兌1,到期日為2022年9月16日。到期當日會以納指9月16日 (美國時間) 到期的納指100期貨結算價計價。

假設納指100期貨的結算價為11,000點,美元兌港元匯率為7.8。

現金價值 = (12,000 – 11,000 ) ÷ 25,000 x 7.8 = 0.312元

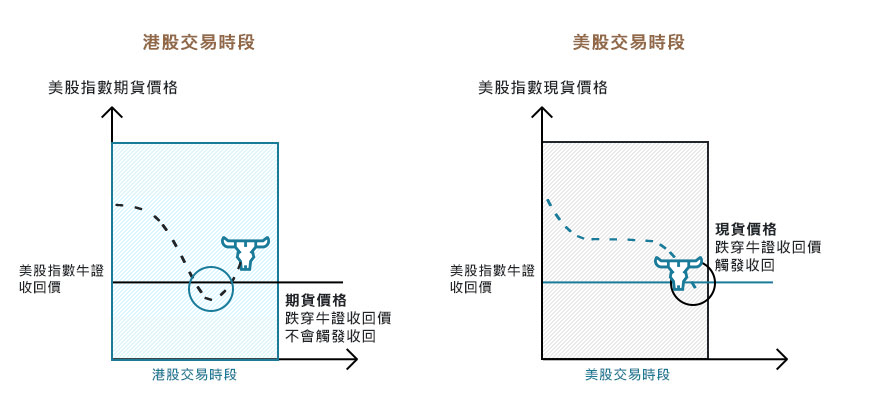

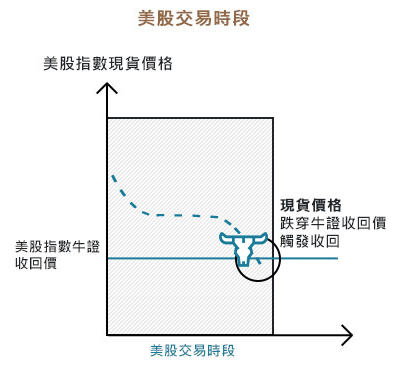

以美股交易時段現貨指數水平決定牛熊證會否被收回

美股指數牛熊證設有強制收回機制,是否觸發強制收回,視乎相關美股指數現貨價於美股交易時段中有否觸及該牛熊證的強制收回價。

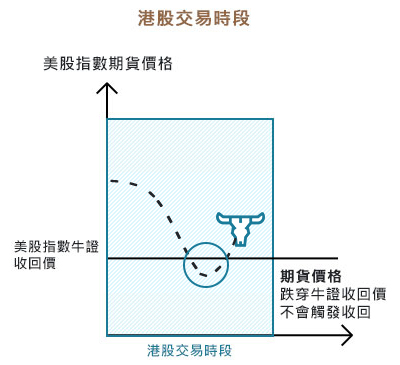

美股指數期貨變化不會觸發強制收回事件

美股指數牛熊證價格升跌反映相關指數期貨價格變動,惟強制收回事件則以相關美股指數現貨價作參考。於港股交易時段,美股指數現貨仍未開市,故即使期貨已升穿熊證收回價,或跌穿牛證收回價,美股指數牛熊證不會因強制收回機制而即時停牌。如投資者預示美股開市後指數現貨走勢或有可能觸及收回價,投資者仍有機會於港股交易時段先行平倉離場。

不過投資者宜留意,如相關指數期貨於港股時段升穿熊證行使價,或跌穿牛證行使價,令該牛熊證內在價值低於0.01港元時,發行商或未能為該產品提供報價。

假設該牛熊證於美股交易時段觸發收回,該牛熊證將於下一個港股交易日停牌。*

| 牛熊證價格升跌 | 牛熊證強制收回機制 | 牛熊證收回後剩餘價值(如有) | |

|---|---|---|---|

| 參考準則 | 美股指數期貨價格 | 美股指數現貨水平 | 美股指數現貨水平 |

*如因任何原因如惡劣天氣導致聯交所於該港股交易日全日停市,該收回事件或順延至再下一個交易日公布。

假設美股指數牛熊證被強制收回,如何計算其剩餘價值?

目前摩根大通發行的美股指數牛熊證為R類,故觸發強制收回事件後,投資者有機會因應強制贖回事件估值期內指數水平而取回剩餘價值。

美股指數牛熊證剩餘價值計算公式:

| 美股指數牛證(每股): | (估值期內相關指數最低水平 – 行使價) x 美元兌港元匯率 / 換股比率 |

| 美股指數熊證(每股): | (行使價 – 估值期內相關指數最高水平) x 美元兌港元匯率 / 換股比率 |

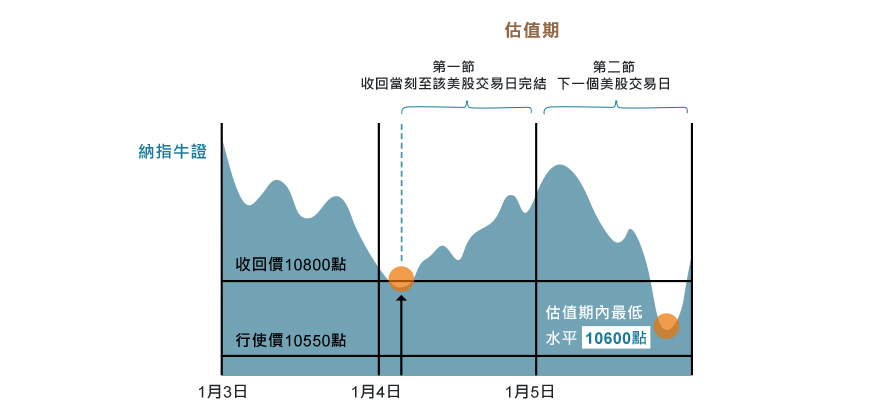

美股指數牛熊證被強制收回後的估值期為多久?

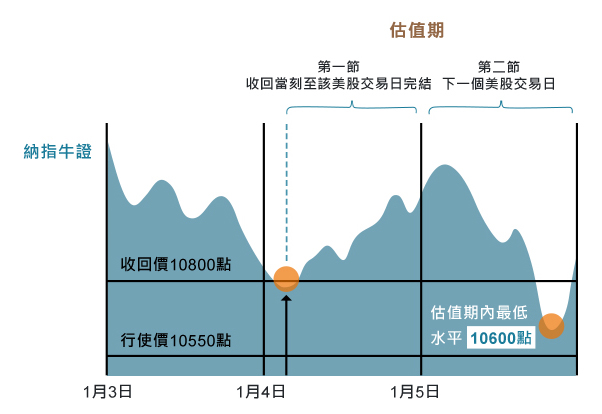

美股指數牛熊證觸發強制收回事件後便進入估值期,估值期為兩個美股交易時段 (即兩個美股交易日),第一段為觸及收回價當刻起至該美股交易日完結,第二段為下一個美股交易日全日交易時段。

以下圖為例,某納指牛證收回價為10800點,行使價為10550點,換股比率為78,000兌1。

假設納指現貨於1月4日美股交易時段上午跌穿該納指牛證收回價,當刻即進入該強制贖回事件估值期,並至下一個美股交易日收市為止,由於1月5日納指最低點為10600點,該牛證剩餘價值將以此水平作結算參考。

套入上文公式,投資者就每股納指牛證,所獲取的剩餘價值為:

(估值期內相關指數最低水平10600點 – 行使價10550點)x 美元兌港元匯率*/換股比率78000 = 0.005港元

*假設美元兌港元匯率為7.8

如觸發強制收回事件後,第一段估值期後遇上美股假期,第二段估值期將順延至下一個美股交易日。

再提提大家,牛熊證剩餘價值並不是以估值期內的收市價計算,正如上文所述,牛證剩餘價值結算是以估值期內指數現貨最低點計,熊證則以估值期內指數現貨最高點計算。

如投資者想知道美股指數牛熊證跳動敏感度,即牛熊證跳動1個價位所需的相關期指變化(升或跌多少點),可參考以下公式:

美股指數牛熊證跳動敏感度= [(兌換比率 ÷ 對沖值)]÷ 美元兌港元匯價 x 牛熊證最低買賣差價

舉例說,某道指熊證的換股比率為156,000兌1,假設對沖值約1,美元兌港元匯率為7.8,每個買賣價位的差價為0.001港元。

熊證變動一個價位道指近月期貨需變化的點數約為 = 156,000 ÷ 1÷ 7.8 x 0.001 = 20點

不過上述計算僅反映相關指數期貨變化對牛熊證價格影響,實際上牛熊證價格或同時受對沖值變化、財務費用及市場供求等因素左右。

摩根大通網站於牛熊證產品報價頁面提供「變動每個價位所需的相關資產變化」,助投資者輕鬆掌握產品跳動敏感度,更容易揀選合適產品。

如美股指數牛熊證在到期日前未有觸及強制收回而提早終止,該牛熊證到期時便可進行現金結算。與美指窩輪一樣,美指牛熊證均以到期月份相關指數E-mini期貨結算價(結算價)計價,結算公式如下:

| 每股牛證現金結算金額 | = (結算價 – 行使價) /換股比率 X 美元兌港元之匯率 |

| 每股熊證現金結算金額 | = (行使價 – 結算價) /換股比率 X 美元兌港元之匯率 |

例子:

某納指熊證行使價為12,000點,換股比率為78,000兌1,到期日為2023年12月15日。到期當日會以12月到期的納指100期貨結算價計價。

假設於到期日納指100期貨的結算價為11,000點,美元兌港元匯率為7.8。

每股熊證現金結算金額 = (12,000 – 11,000 ) ÷ 78,000 x 7.8 = 0.1港元

美股指數輪證簡介:

摩根大通自2020年起相繼發行與標普500指數、納斯達克100指數及道瓊斯工業平均指數掛鈎的窩輪,為本港市場上首間推出美股3大指數認股證的發行商。有見本港投資者對美股相關輪證需求不斷增加,摩根大通將產品種類拓展至美股指數牛熊證,為不同風險取向的投資者提供更多選擇。

美股指數輪證如何運作?

| 美股指數輪證 | 所追蹤的期貨 |

|---|---|

| 道指認股證及牛熊證 | 道瓊斯E-mini期貨 |

| 納指認股證及牛熊證 | 納指100 E-mini期貨 |

| 標指認股證及牛熊證 | 標指500 E-mini期貨 |

近年本港投資者對美股相關投資工具需求愈來愈大,簡單而言,最直接的方式固然是買賣美國上市的個股,而追求槓桿的投資者或會考慮美股指數期貨及期權等,惟上述方式均需開設美股戶口,當中期貨、期權均有保證金要求,看錯方向或會被額外追收保證金(Margin Call)。

如只有港股證券戶口的投資者,則可考慮港交所上市的美股指數認股證及牛熊證。美股指數輪證入場門檻低,具槓桿效應之餘,最大損失為所投入本金,並不涉及補倉風險,買賣認股證及牛熊證亦免收印花稅。

美股指數輪證於港股交易時段買賣,好處是投資者可於更熟悉的市場環境參與美股交易,於港股交易時間捕捉入市機會,尤其是當港股時段出現重大經濟或政治因素變化令環球市況驟變,投資者便可在美股開市前率先進場部署。

不過如投資者希望於美股交易時間作即市部署的話,美股指數輪證則未必為首選的投資工具。

表列較受投資者關注的美股投資方式:

| 美股投資方式 | 優點 | 缺點 |

|---|---|---|

| 美國上市個股 | -按投資取向揀選認為具理想回報的企業 | -需開設美股投資戶口 -美股時間交易 -需支付股息稅 |

| 股票/指數期貨 | -具槓桿效應 -直接反映正股/指數升跌 |

-需開設期權戶口 -設保證金要求 -有補倉/強制平倉風險 |

| 股票/指數期權 | -具槓桿效應 -入場門檻較期貨低 |

-需開設期權戶口 -設保證金要求 -有補倉/強制平倉風險 -受引伸波幅影響 |

| 美股指數認股證 | -具槓桿效應 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -時間值損耗 -受引伸波幅影響 |

| 美股指數牛熊證 | -具槓桿效應 -貼近收回價產品槓桿普遍較高 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -持倉過市須充分考慮 美股時段的收回風險 |

| 美股指數ETF(本港上市) | -港股戶口及港股時段交易 | -追蹤誤差 |

| 美股指數槓桿及反向產品(本港上市) | -槓桿最高兩倍 -港股戶口及港股時段交易 |

-槓桿較低 -持倉多於1天或受複合效應影響 -對沖持倉成本變相增加 |

| 美股指數ETF(美國上市) | -槓桿/反向ETF最高3倍槓桿 | -需開設美股投資戶口 -美股時間交易 -追蹤誤差 |

環球股市走勢變幻難測,投資者對沖持倉風險的需求亦有所增加。如以認沽證(PUT輪)或熊證部署對沖策略,便可透過其槓桿產品特性,以較少資金對沖美股指數下跌風險,保障您的投資組合。

表列對沖美股選擇:

| 美股投資方式 | 優點 | 缺點 |

|---|---|---|

| 沽空個股 | -直接對沖 | -需開設沽空戶口 -需保證金 -涉借貨利息成本 |

| 美股期指 | -具槓桿效應 -直接反映指數升跌 |

-需開設期貨戶口 -設保證金要求 -有補倉/強制平倉風險 |

| 期權 | -具槓桿效應 -入場門檻較期貨低 |

-需開設期權戶口 -設保證金要求 -有補倉/強制平倉風險 -受引伸波幅影響 |

| 認沽證(Put輪) | -具槓桿效應 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -時間值損耗 -受引伸波幅影響 |

| 熊證 | -具槓桿效應 -貼近收回價產品槓桿普遍較高 -不受時間值影響 -入場門檻低 -免印花稅 -最大損失為投入本金 -港股戶口便可買賣 -港股時段交易 |

-美股時段不能買賣 -持倉過市須充分考慮美股時段的收回風險 |

| 反向產品 | 槓桿/反向產品最高兩倍槓桿 -港股戶口及港股時段交易 |

-槓桿較低 -對沖持倉成本變相增加 -持貨1日以上或因複合效應而出現追蹤誤差 |

美股為全球市值最大的股市,道瓊斯工業平均指數、標準普爾500指數及納斯達克100指數表現均備受環球投資者注視。

一般而言,本港投資者對道瓊斯工業平均指數相對熟悉,因其歷史相對較其餘指數為長,指數表現廣為本地媒體每日所報導。成份股均為國際著名的大型企業,金融、工業及能源類等周期性股份比重較大,較適合傾向部署傳統價值型股份走勢的投資者。

不過如論及美股代表性,國際投資者傾向觀察以市值加權及成份股更廣泛的標準普爾500指數。其成份股行業佔比相對上較平均,有利分散風險,而市值加權編算方式避免了指數走勢被「大價股」左右。

至於納指100相信本地投資者亦愈來愈熟悉,主要反映美國創新型企業的表現,其波動性相對上較高,適合較為傾向增長型股份及短線捕捉上落的投資者。

不時收到投資者查詢,說在媒體報導看到隔晚美股急升或急跌,不過持有的輪證表現未如預期,為什麼會出現這些情況呢?

首先,其中一個可能性為投資者在媒體報導中所看到的指數表現,很多時為美股指數現貨隔晚收市時的價格。要知道美股指數輪證追蹤的是相關期貨走勢並非現貨,而期貨交易時間為本港早上6時至翌日5時(夏令),故在美股收市後至港股開市前的數個小時內,期貨價格是有變動的,故到港股開市發行商為輪證開價時,是反映相關E-mini期貨價格與上日下午4時(即窩輪及牛熊證收市時)參考價之間的變化,而並不是反映隔晚美股現貨指數當地收市時的表現。

舉例說,如E-mini納指期貨於本港昨日下午4時處於12300點水平,到晚上美股交易時段,收市升至12500點,但於翌日香港開市後,E-mini納指期貨跌至12000點水平,那納指認購證及牛證應升還是跌呢?

正如上文所述,美股指數輪證價格是反映相關期指上日香港時間下午4時參考價與現價的變化,由於在此段時間納指期貨跌了300點(12300點-12000點),故納指認購證及牛證價格將會下跌,而納指認沽證及熊證則會上升*。為方便投資者了解指數變動對輪證價格影響,我們於期貨報價欄中展示了上日下午4時期貨參考價與現價差距,投資者可以此作參考。

*假設引伸波幅及時間值等因素不變

除相關期貨價格水平外,美股指數窩輪與港股窩輪一樣,價格同樣會受引伸波幅及時間值損耗所影響,有關教學內容可參考《通識入門》教學專欄: https://www.jpmhkwarrants.com/zh_hk/education/page/3

美股指數窩輪及牛熊證追蹤的相關指數E-mini期貨在芝加哥商品期貨交易所上市,一般而言,芝商所股指期貨全年僅於復活節前一個周五(Good Friday)及聖誕節休市,其餘美股假期大多只是提早收市,又或者照常交易。只要在港股交易時段相關指數E-mini期貨處於開市時間,摩根大通發行的美股指數窩輪及牛熊證便將如常開價,以反映相關期貨走勢。

雖然如此,假設遇上芝商所假期休市而港股開市的話,發行商對沖難度或有機會因缺乏流動性而增加,相關窩輪及牛熊證買賣差價或會較大,流通量亦有可能較少。如遇上有關情況或有任何疑問,投資者可致電發行商查詢。

如投資者希望計算美股指數窩輪跳動敏感度,即輪證跳動1個價位所需相關期指變化(升或跌多少點),可參考以下公式:

[(兌換比率 ÷ 對沖值)]÷ 美元兌港元匯價 x 窩輪最低上落差價

舉例說,某道指認購證的兌換比率為80000兌1,對沖值約0.3。假設港元兌美元的匯率為7.8,每個價位的買賣差價為0.001港元

認購證變動一個價位納指100近月期貨約需變化的點數約為 = 80000 ÷ 0.3÷ 7.8 x 0.001 = 34.2點

不過上述計算僅反映相關資產變化對輪價影響,實際上輪價亦須反映引伸波幅及時間值等變化等因素。摩根大通網站為窩輪產品提供每日時間值損耗及引伸波幅敏感度數據,投資者考慮持倉時宜同時參閱這些資訊。

與港股相關資產窩輪一樣,美股指數窩輪均有「到期日」並於到期時進行結算。

如符合以下情況,窩輪結算時會有現金價值交收

| 認購證: | 相關期貨結算價高於行使價 |

| 認沽證: | 相關期貨結算價低於行使價 |

套用窩輪用語,只有「價內」窩輪結算時才有現金價值; 「價外」窩輪結算時價值為零。

| 認購證現金價值 | = (結算價 – 行使價) /換股比率 X 美元兌港元之匯率 |

| 認沽證現金價值 | = (行使價 – 結算價) /換股比率 X 美元兌港元之匯率 |

例子:

某納指認沽證行使價12,000點,兌換比率為25,000兌1,到期日為2022年9月16日。到期當日會以納指9月16日 (美國時間) 到期的納指100期貨結算價計價。

假設納指100期貨的結算價為11,000點,美元兌港元匯率為7.8。

現金價值 = (12,000 – 11,000 ) ÷ 25,000 x 7.8 = 0.312元

以美股交易時段現貨指數水平決定牛熊證會否被收回

美股指數牛熊證設有強制收回機制,是否觸發強制收回,視乎相關美股指數現貨價於美股交易時段中有否觸及該牛熊證的強制收回價。

美股指數期貨變化不會觸發強制收回事件

美股指數牛熊證價格升跌反映相關指數期貨價格變動,惟強制收回事件則以相關美股指數現貨價作參考。於港股交易時段,美股指數現貨仍未開市,故即使期貨已升穿熊證收回價,或跌穿牛證收回價,美股指數牛熊證不會因強制收回機制而即時停牌。如投資者預示美股開市後指數現貨走勢或有可能觸及收回價,投資者仍有機會於港股交易時段先行平倉離場。

不過投資者宜留意,如相關指數期貨於港股時段升穿熊證行使價,或跌穿牛證行使價,令該牛熊證內在價值低於0.01港元時,發行商或未能為該產品提供報價。

假設該牛熊證於美股交易時段觸發收回,該牛熊證將於下一個港股交易日停牌。

*如因任何原因如惡劣天氣導致聯交所於該港股交易日全日停市,該收回事件將順延至再下一個交易日公布。

| 牛熊證價格升跌 | 牛熊證強制收回機制 | 牛熊證收回後剩餘價值(如有) | |

|---|---|---|---|

| 參考準則 | 美股指數期貨價格 | 美股指數現貨水平 | 美股指數現貨水平 |

假設美股指數牛熊證被強制收回,如何計算其剩餘價值?

目前摩根大通發行的美股指數牛熊證為R類,故觸發強制收回事件後,投資者有機會因應強制贖回事件估值期內指數水平而取回剩餘價值。

美股指數牛熊證剩餘價值計算公式:

| 美股指數牛證(每股): | (估值期內相關指數最低水平 – 行使價) x 美元兌港元匯率 / 換股比率 |

| 美股指數熊證(每股): | (行使價 – 估值期內相關指數最高水平) x 美元兌港元匯率 / 換股比率 |

美股指數牛熊證被強制收回後的估值期為多久?

美股指數牛熊證觸發強制收回事件後便進入估值期,估值期為兩個美股交易時段 (即兩個美股交易日),第一段為觸及收回價當刻起至該美股交易日完結,第二段為下一個美股交易日全日交易時段。

以下圖為例,某納指牛證收回價為10800點,行使價為10550點,換股比率為78,000兌1。

假設納指現貨於1月4日美股交易時段上午跌穿該納指牛證收回價,當刻即進入該強制贖回事件估值期,並至下一個美股交易日收市為止,由於1月5日納指最低點為10600點,該牛證剩餘價值將以此水平作結算參考。

套入上文公式,投資者就每股納指牛證,所獲取的剩餘價值為:

(估值期內相關指數最低水平10600點 – 行使價10550點)x 美元兌港元匯率*/換股比率78000 = 0.005港元

*假設美元兌港元匯率為7.8

如觸發強制收回事件後,第一段估值期後遇上美股假期,第二段估值期將順延至下一個美股交易日。

再提提大家,牛熊證剩餘價值並不是以估值期內的收市價計算,正如上文所述,牛證剩餘價值結算是以估值期內指數現貨最低點計,熊證則以估值期內指數現貨最高點計算。

如投資者想知道美股指數牛熊證跳動敏感度,即牛熊證跳動1個價位所需的相關期指變化(升或跌多少點),可參考以下公式:

美股指數牛熊證跳動敏感度= [(兌換比率 ÷ 對沖值)]÷ 美元兌港元匯價 x 牛熊證最低買賣差價

舉例說,某道指熊證的換股比率為156,000兌1,假設對沖值約1,美元兌港元匯率為7.8,每個買賣價位的差價為0.001港元。

熊證變動一個價位道指近月期貨需變化的點數約為 = 156,000 ÷ 1÷ 7.8 x 0.001 = 20點

不過上述計算僅反映相關指數期貨變化對牛熊證價格影響,實際上牛熊證價格或同時受對沖值變化、財務費用及市場供求等因素左右。

摩根大通網站於牛熊證產品報價頁面提供「變動每個價位所需的相關資產變化」,助投資者輕鬆掌握產品跳動敏感度,更容易揀選合適產品。

如美股指數牛熊證在到期日前未有觸及強制收回而提早終止,該牛熊證到期時便可進行現金結算。與美指窩輪一樣,美指牛熊證均以到期月份相關指數E-mini期貨結算價(結算價)計價,結算公式如下:

| 每股牛證現金結算金額 | = (結算價 – 行使價) /換股比率 X 美元兌港元之匯率 |

| 每股熊證現金結算金額 | = (行使價 – 結算價) /換股比率 X 美元兌港元之匯率 |

例子:

某納指熊證行使價為12,000點,換股比率為78,000兌1,到期日為2023年12月15日。到期當日會以12月到期的納指100期貨結算價計價。

假設於到期日納指100期貨的結算價為11,000點,美元兌港元匯率為7.8。

每股熊證現金結算金額 = (12,000 – 11,000 ) ÷ 78,000 x 7.8 = 0.1港元

| 美股指數期貨 | 期內升跌 |

|---|---|

| 道瓊斯E-mini期貨 | - |

| 標準普爾500 E-mini 期貨 | - |

| 納斯達克100 E-mini 期貨 | - |

| 羅素2000 E-mini 期貨 | - |

*2022及2023年各發行商淨沽出美股指數輪證之名義價值。

資料來源: 港交所網頁及彭博

每隻認股證及牛熊證的名義價值計算方法=每日淨買賣數量/換股比率X相關資產收市價X匯率