摩根大通美股指数轮证

2024年市占率第1*

连续第5年蝉联

美股指数轮证总销量首位

利用牛熊证与认股证不同的产品特性,更灵活部署美股

美股指数轮证简介:

摩根大通自2020年起相继发行与标普500指数丶纳斯达克100指数及道琼斯工业平均指数挂鈎的窝轮,为本港市场上首间推出美股3大指数认股证的发行商。有见本港投资者对美股相关轮证需求不断增加,摩根大通将产品种类拓展至美股指数牛熊证,为不同风险取向的投资者提供更多选择。

美股指数轮证如何运作?

| 美股指数轮证 | 所追踪的期货 |

|---|---|

| 道指认股证及牛熊证 | 道琼斯E-mini期货 |

| 纳指认股证及牛熊证 | 纳指100 E-mini期货 |

| 标指认股证及牛熊证 | 标指500 E-mini期货 |

近年本港投资者对美股相关投资工具需求愈来愈大,简单而言,最直接的方式固然是买卖美国上市的个股,而追求杠杆的投资者或会考虑美股指数期货及期权等,惟上述方式均需开设美股户口,当中期货丶期权均有保证金要求,看错方向或会被额外追收保证金(Margin Call)。

如只有港股证券户口的投资者,则可考虑港交所上市的美股指数认股证及牛熊证。美股指数轮证入场门槛低,具杠杆效应之馀,最大损失为所投入本金,并不涉及补仓风险,买卖认股证及牛熊证亦免收印花税。

美股指数轮证于港股交易时段买卖,好处是投资者可于更熟悉的市场环境参与美股交易,于港股交易时间捕捉入市机会,尤其是当港股时段出现重大经济或政治因素变化令环球市况骤变,投资者便可在美股开市前率先进场部署。

不过如投资者希望于美股交易时间作即市部署的话,美股指数轮证则未必为首选的投资工具。

表列较受投资者关注的美股投资方式:

| 美股投资方式 | 优点 | 缺点 |

|---|---|---|

| 美国上市个股 | -按投资取向拣选认为具理想回报的企业 | -需开设美股投资户口 -美股时间交易 -需支付股息税 |

| 股票/指数期货 | -具杠杆效应 -直接反映正股/指数升跌 |

-需开设期权户口 -设保证金要求 -有补仓/强制平仓风险 |

| 股票/指数期权 | -具杠杆效应 -入场门槛较期货低 |

-需开设期权户口 -设保证金要求 -有补仓/强制平仓风险 -受引伸波幅影响 |

| 美股指数认股证 | -具杠杆效应 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -时间值损耗 -受引伸波幅影响 |

| 美股指数牛熊证 | -具杠杆效应 -贴近收回价产品杠杆普遍较高 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -持仓过市须充分考虑 美股时段的收回风险 |

| 美股指数ETF(本港上市) | -港股户口及港股时段交易 | -追踪误差 |

| 美股指数杠杆及反向产品(本港上市) | -杠杆最高两倍 -港股户口及港股时段交易 |

-杠杆较低 -持仓多于1天或受复合效应影响 -对冲持仓成本变相增加 |

| 美股指数ETF(美国上市) | -杠杆/反向ETF最高3倍杠杆 | -需开设美股投资户口 -美股时间交易 -追踪误差 |

环球股市走势变幻难测,投资者对冲持仓风险的需求亦有所增加。如以认沽证(PUT轮)或熊证部署对冲策略,便可透过其杠杆产品特性,以较少资金对冲美股指数下跌风险,保障您的投资组合。

表列对冲美股选择:

| 美股投资方式 | 优点 | 缺点 |

|---|---|---|

| 沽空个股 | -直接对冲 | -需开设沽空户口 -需保证金 -涉借货利息成本 |

| 美股期指 | -具杠杆效应 -直接反映指数升跌 |

-需开设期货户口 -设保证金要求 -有补仓/强制平仓风险 |

| 期权 | -具杠杆效应 -入场门槛较期货低 |

-需开设期权户口 -设保证金要求 -有补仓/强制平仓风险 -受引伸波幅影响 |

| 认沽证(Put轮) | -具杠杆效应 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -时间值损耗 -受引伸波幅影响 |

| 熊证 | -具杠杆效应 -贴近收回价产品杠杆普遍较高 -不受时间值影响 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -持仓过市须充分考虑美股时段的收回风险 |

| 反向产品 | 杠杆/反向产品最高两倍杠杆 -港股户口及港股时段交易 |

-杠杆较低 -对冲持仓成本变相增加 -持货1日以上或因复合效应而出现追踪误差 |

美股为全球市值最大的股市,道琼斯工业平均指数丶标准普尔500指数及纳斯达克100指数表现均备受环球投资者注视。

一般而言,本港投资者对道琼斯工业平均指数相对熟悉,因其历史相对较其馀指数为长,指数表现广为本地媒体每日所报导。成份股均为国际着名的大型企业,金融丶工业及能源类等周期性股份比重较大,较适合倾向部署传统价值型股份走势的投资者。

不过如论及美股代表性,国际投资者倾向观察以市值加权及成份股更广泛的标准普尔500指数。其成份股行业占比相对上较平均,有利分散风险,而市值加权编算方式避免了指数走势被「大价股」左右。

至于纳指100相信本地投资者亦愈来愈熟悉,主要反映美国创新型企业的表现,其波动性相对上较高,适合较为倾向增长型股份及短线捕捉上落的投资者。

不时收到投资者查询,说在媒体报导看到隔晚美股急升或急跌,不过持有的轮证表现未如预期,为什么会出现这些情况呢?

首先,其中一个可能性为投资者在媒体报导中所看到的指数表现,很多时为美股指数现货隔晚收市时的价格。要知道美股指数轮证追踪的是相关期货走势并非现货,而期货交易时间为本港早上6时至翌日5时(夏令),故在美股收市后至港股开市前的数个小时内,期货价格是有变动的,故到港股开市发行商为轮证开价时,是反映相关E-mini期货价格与上日下午4时(即窝轮及牛熊证收市时)参考价之间的变化,而并不是反映隔晚美股现货指数当地收市时的表现。

举例说,如E-mini纳指期货于本港昨日下午4时处于12300点水平,到晚上美股交易时段,收市升至12500点,但于翌日香港开市后,E-mini纳指期货跌至12000点水平,那纳指认购证及牛证应升还是跌呢?

正如上文所述,美股指数轮证价格是反映相关期指上日香港时间下午4时参考价与现价的变化,由于在此段时间纳指期货跌了300点(12300点-12000点),故纳指认购证及牛证价格将会下跌,而纳指认沽证及熊证则会上升*。为方便投资者了解指数变动对轮证价格影响,我们于期货报价栏中展示了上日下午4时期货参考价与现价差距,投资者可以此作参考。

*假设引伸波幅及时间值等因素不变

除相关期货价格水平外,美股指数窝轮与港股窝轮一样,价格同样会受引伸波幅及时间值损耗所影响,有关教学内容可参考《通识入门》教学专栏: https://www.jpmhkwarrants.com/zh_hk/education/page/3

美股指数窝轮及牛熊证追踪的相关指数E-mini期货在芝加哥商品期货交易所上市,一般而言,芝商所股指期货全年仅于复活节前一个周五(Good Friday)及圣诞节休市,其馀美股假期大多只是提早收市,又或者照常交易。只要在港股交易时段相关指数E-mini期货处于开市时间,摩根大通发行的美股指数窝轮及牛熊证便将如常开价,以反映相关期货走势。

虽然如此,假设遇上芝商所假期休市而港股开市的话,发行商对冲难度或有机会因缺乏流动性而增加,相关窝轮及牛熊证买卖差价或会较大,流通量亦有可能较少。如遇上有关情况或有任何疑问,投资者可致电发行商查询。

如投资者希望计算美股指数窝轮跳动敏感度,即轮证跳动1个价位所需相关期指变化(升或跌多少点),可参考以下公式:

[(兑换比率 ÷ 对冲值)]÷ 美元兑港元汇价 x 窝轮最低上落差价

举例说,某道指认购证的兑换比率为80000兑1,对冲值约0.3。假设港元兑美元的汇率为7.8,每个价位的买卖差价为0.001港元。

认购证变动一个价位纳指100近月期货约需变化的点数约为 = 80000 ÷ 0.3÷ 7.8 x 0.001 = 34.2点

不过上述计算仅反映相关资产变化对轮价影响,实际上轮价亦须反映引伸波幅及时间值等变化等因素。摩根大通网站为窝轮产品提供每日时间值损耗及引伸波幅敏感度数据,投资者考虑持仓时宜同时参阅这些资讯。

与港股相关资产窝轮一样,美股指数窝轮均有「到期日」并于到期时进行结算。

如符合以下情况,窝轮结算时会有现金价值交收

| 认购证: | 相关期货结算价高于行使价 |

| 认沽证: | 相关期货结算价低于行使价 |

套用窝轮用语,只有「价内」窝轮结算时才有现金价值; 「价外」窝轮结算时价值为零。

| 认购证现金价值 | = (结算价 - 行使价) /换股比率 X 美元兑港元之汇率 |

| 认沽证现金价值 | = (行使价 - 结算价) /换股比率 X 美元兑港元之汇率 |

例子:

某纳指认沽证行使价12,000点,兑换比率为25,000兑1,到期日为2022年9月16日。到期当日会以纳指9月16日 (美国时间) 到期的纳指100期货结算价计价。

假设纳指100期货的结算价为11,000点,美元兑港元汇率为7.8。

现金价值 = (12,000 - 11,000 ) ÷ 25,000 x 7.8 = 0.312元

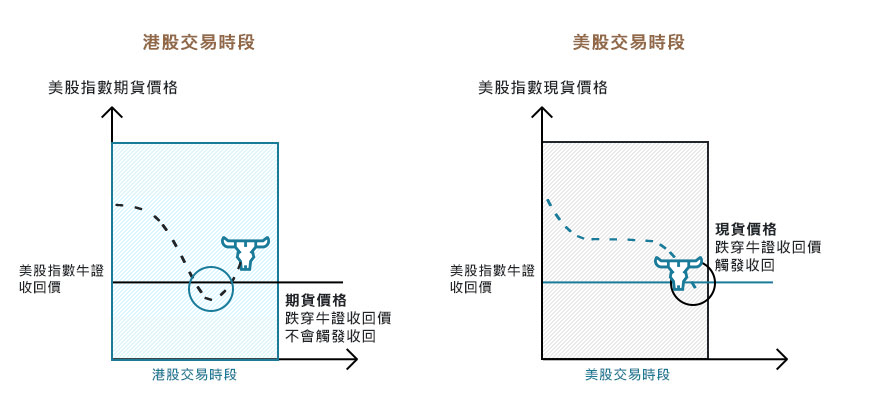

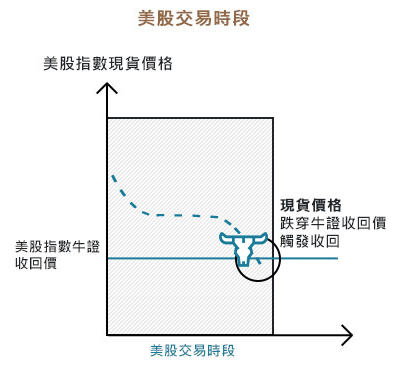

以美股交易时段现货指数水平决定牛熊证会否被收回

美股指数牛熊证设有强制收回机制,是否触发强制收回,视乎相关美股指数现货价于美股交易时段中有否触及该牛熊证的强制收回价。

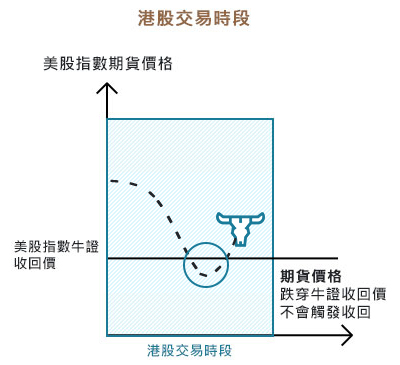

美股指数期货变化不会触发强制收回事件

美股指数牛熊证价格升跌反映相关指数期货价格变动,惟强制收回事件则以相关美股指数现货价作参考。于港股交易时段,美股指数现货仍未开市,故即使期货已升穿熊证收回价,或跌穿牛证收回价,美股指数牛熊证不会因强制收回机制而即时停牌。如投资者预示美股开市后指数现货走势或有可能触及收回价,投资者仍有机会于港股交易时段先行平仓离场。

不过投资者宜留意,如相关指数期货于港股时段升穿熊证行使价,或跌穿牛证行使价,令该牛熊证内在价值低于0.01港元时,发行商或未能为该产品提供报价。

假设该牛熊证于美股交易时段触发收回,该牛熊证将于下一个港股交易日停牌。*

| 牛熊证价格升跌 | 牛熊证强制收回机制 | 牛熊证收回后剩馀价值(如有) | |

|---|---|---|---|

| 参考准则 | 美股指数期货价格 | 美股指数现货水平 | 美股指数现货水平 |

*如因任何原因如恶劣天气导致联交所于该港股交易日全日停市,该收回事件或顺延至再下一个交易日公布。

假设美股指数牛熊证被强制收回,如何计算其剩馀价值?

目前摩根大通发行的美股指数牛熊证为R类,故触发强制收回事件后,投资者有机会因应强制赎回事件估值期内指数水平而取回剩馀价值。

美股指数牛熊证剩馀价值计算公式:

| 美股指数牛证(每股): | (估值期内相关指数最低水平 - 行使价) x 美元兑港元汇率 / 换股比率 |

| 美股指数熊证(每股): | (行使价 - 估值期内相关指数最高水平) x 美元兑港元汇率 / 换股比率 |

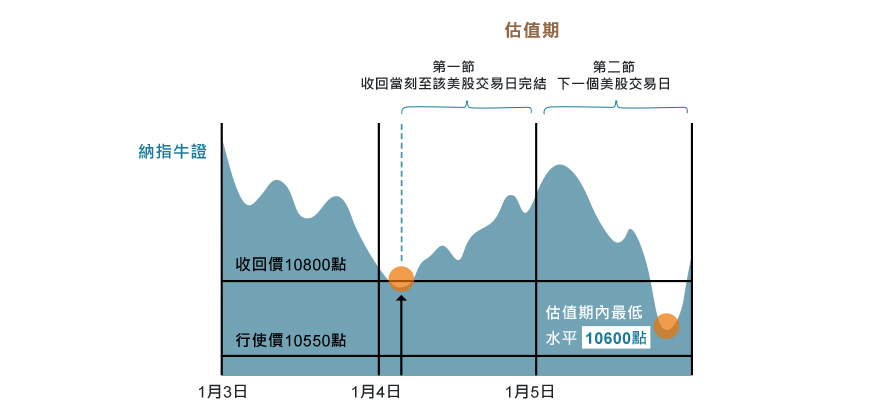

美股指数牛熊证被强制收回后的估值期为多久?

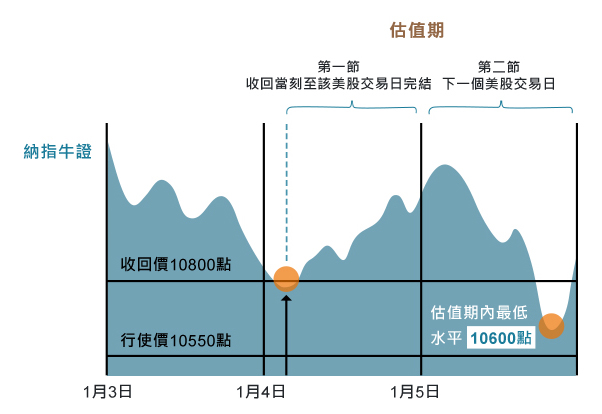

美股指数牛熊证触发强制收回事件后便进入估值期,估值期为两个美股交易时段 (即两个美股交易日),第一段为触及收回价当刻起至该美股交易日完结,第二段为下一个美股交易日全日交易时段。

以下图为例,某纳指牛证收回价为10800点,行使价为10550点,换股比率为78,000兑1。

假设纳指现货于1月4日美股交易时段上午跌穿该纳指牛证收回价,当刻即进入该强制赎回事件估值期,并至下一个美股交易日收市为止,由于1月5日纳指最低点为10600点,该牛证剩馀价值将以此水平作结算参考。

套入上文公式,投资者就每股纳指牛证,所获取的剩馀价值为:

(估值期内相关指数最低水平10600点 - 行使价10550点)x 美元兑港元汇率*/换股比率78000 = 0.005港元

*假设美元兑港元汇率为7.8

如触发强制收回事件后,第一段估值期后遇上美股假期,第二段估值期将顺延至下一个美股交易日。

再提提大家,牛熊证剩馀价值并不是以估值期内的收市价计算,正如上文所述,牛证剩馀价值结算是以估值期内指数现货最低点计,熊证则以估值期内指数现货最高点计算。

如投资者想知道美股指数牛熊证跳动敏感度,即牛熊证跳动1个价位所需的相关期指变化(升或跌多少点),可参考以下公式:

美股指数牛熊证跳动敏感度= [(兑换比率 ÷ 对冲值)]÷ 美元兑港元汇价 x 牛熊证最低买卖差价

举例说,某道指熊证的换股比率为156,000兑1,假设对冲值约1,美元兑港元汇率为7.8,每个买卖价位的差价为0.001港元。

熊证变动一个价位道指近月期货需变化的点数约为 = 156,000 ÷ 1÷ 7.8 x 0.001 = 20点

不过上述计算仅反映相关指数期货变化对牛熊证价格影响,实际上牛熊证价格或同时受对冲值变化丶财务费用及市场供求等因素左右。

摩根大通网站于牛熊证产品报价页面提供「变动每个价位所需的相关资产变化」,助投资者轻松掌握产品跳动敏感度,更容易拣选合适产品。

如美股指数牛熊证在到期日前未有触及强制收回而提早终止,该牛熊证到期时便可进行现金结算。与美指窝轮一样,美指牛熊证均以到期月份相关指数E-mini期货结算价(结算价)计价,结算公式如下:

| 每股牛证现金结算金额 | = (结算价 - 行使价) /换股比率 X 美元兑港元之汇率 |

| 每股熊证现金结算金额 | = (行使价 - 结算价) /换股比率 X 美元兑港元之汇率 |

例子:

某纳指熊证行使价为12,000点,换股比率为78,000兑1,到期日为2023年12月15日。到期当日会以12月到期的纳指100期货结算价计价。

假设于到期日纳指100期货的结算价为11,000点,美元兑港元汇率为7.8。

每股熊证现金结算金额 = (12,000 - 11,000 ) ÷ 78,000 x 7.8 = 0.1港元

美股指数轮证简介:

摩根大通自2020年起相继发行与标普500指数丶纳斯达克100指数及道琼斯工业平均指数挂鈎的窝轮,为本港市场上首间推出美股3大指数认股证的发行商。有见本港投资者对美股相关轮证需求不断增加,摩根大通将产品种类拓展至美股指数牛熊证,为不同风险取向的投资者提供更多选择。

美股指数轮证如何运作?

| 美股指数轮证 | 所追踪的期货 |

|---|---|

| 道指认股证及牛熊证 | 道琼斯E-mini期货 |

| 纳指认股证及牛熊证 | 纳指100 E-mini期货 |

| 标指认股证及牛熊证 | 标指500 E-mini期货 |

近年本港投资者对美股相关投资工具需求愈来愈大,简单而言,最直接的方式固然是买卖美国上市的个股,而追求杠杆的投资者或会考虑美股指数期货及期权等,惟上述方式均需开设美股户口,当中期货丶期权均有保证金要求,看错方向或会被额外追收保证金(Margin Call)。

如只有港股证券户口的投资者,则可考虑港交所上市的美股指数认股证及牛熊证。美股指数轮证入场门槛低,具杠杆效应之馀,最大损失为所投入本金,并不涉及补仓风险,买卖认股证及牛熊证亦免收印花税。

美股指数轮证于港股交易时段买卖,好处是投资者可于更熟悉的市场环境参与美股交易,于港股交易时间捕捉入市机会,尤其是当港股时段出现重大经济或政治因素变化令环球市况骤变,投资者便可在美股开市前率先进场部署。

不过如投资者希望于美股交易时间作即市部署的话,美股指数轮证则未必为首选的投资工具。

表列较受投资者关注的美股投资方式:

| 美股投资方式 | 优点 | 缺点 |

|---|---|---|

| 美国上市个股 | -按投资取向拣选认为具理想回报的企业 | -需开设美股投资户口 -美股时间交易 -需支付股息税 |

| 股票/指数期货 | -具杠杆效应 -直接反映正股/指数升跌 |

-需开设期权户口 -设保证金要求 -有补仓/强制平仓风险 |

| 股票/指数期权 | -具杠杆效应 -入场门槛较期货低 |

-需开设期权户口 -设保证金要求 -有补仓/强制平仓风险 -受引伸波幅影响 |

| 美股指数认股证 | -具杠杆效应 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -时间值损耗 -受引伸波幅影响 |

| 美股指数牛熊证 | -具杠杆效应 -贴近收回价产品杠杆普遍较高 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -持仓过市须充分考虑 美股时段的收回风险 |

| 美股指数ETF(本港上市) | -港股户口及港股时段交易 | -追踪误差 |

| 美股指数杠杆及反向产品(本港上市) | -杠杆最高两倍 -港股户口及港股时段交易 |

-杠杆较低 -持仓多于1天或受复合效应影响 -对冲持仓成本变相增加 |

| 美股指数ETF(美国上市) | -杠杆/反向ETF最高3倍杠杆 | -需开设美股投资户口 -美股时间交易 -追踪误差 |

环球股市走势变幻难测,投资者对冲持仓风险的需求亦有所增加。如以认沽证(PUT轮)或熊证部署对冲策略,便可透过其杠杆产品特性,以较少资金对冲美股指数下跌风险,保障您的投资组合。

表列对冲美股选择:

| 美股投资方式 | 优点 | 缺点 |

|---|---|---|

| 沽空个股 | -直接对冲 | -需开设沽空户口 -需保证金 -涉借货利息成本 |

| 美股期指 | -具杠杆效应 -直接反映指数升跌 |

-需开设期货户口 -设保证金要求 -有补仓/强制平仓风险 |

| 期权 | -具杠杆效应 -入场门槛较期货低 |

-需开设期权户口 -设保证金要求 -有补仓/强制平仓风险 -受引伸波幅影响 |

| 认沽证(Put轮) | -具杠杆效应 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -时间值损耗 -受引伸波幅影响 |

| 熊证 | -具杠杆效应 -贴近收回价产品杠杆普遍较高 -不受时间值影响 -入场门槛低 -免印花税 -最大损失为投入本金 -港股户口便可买卖 -港股时段交易 |

-美股时段不能买卖 -持仓过市须充分考虑美股时段的收回风险 |

| 反向产品 | 杠杆/反向产品最高两倍杠杆 -港股户口及港股时段交易 |

-杠杆较低 -对冲持仓成本变相增加 -持货1日以上或因复合效应而出现追踪误差 |

美股为全球市值最大的股市,道琼斯工业平均指数丶标准普尔500指数及纳斯达克100指数表现均备受环球投资者注视。

一般而言,本港投资者对道琼斯工业平均指数相对熟悉,因其历史相对较其馀指数为长,指数表现广为本地媒体每日所报导。成份股均为国际着名的大型企业,金融丶工业及能源类等周期性股份比重较大,较适合倾向部署传统价值型股份走势的投资者。

不过如论及美股代表性,国际投资者倾向观察以市值加权及成份股更广泛的标准普尔500指数。其成份股行业占比相对上较平均,有利分散风险,而市值加权编算方式避免了指数走势被「大价股」左右。

至于纳指100相信本地投资者亦愈来愈熟悉,主要反映美国创新型企业的表现,其波动性相对上较高,适合较为倾向增长型股份及短线捕捉上落的投资者。

不时收到投资者查询,说在媒体报导看到隔晚美股急升或急跌,不过持有的轮证表现未如预期,为什么会出现这些情况呢?

首先,其中一个可能性为投资者在媒体报导中所看到的指数表现,很多时为美股指数现货隔晚收市时的价格。要知道美股指数轮证追踪的是相关期货走势并非现货,而期货交易时间为本港早上6时至翌日5时(夏令),故在美股收市后至港股开市前的数个小时内,期货价格是有变动的,故到港股开市发行商为轮证开价时,是反映相关E-mini期货价格与上日下午4时(即窝轮及牛熊证收市时)参考价之间的变化,而并不是反映隔晚美股现货指数当地收市时的表现。

举例说,如E-mini纳指期货于本港昨日下午4时处于12300点水平,到晚上美股交易时段,收市升至12500点,但于翌日香港开市后,E-mini纳指期货跌至12000点水平,那纳指认购证及牛证应升还是跌呢?

正如上文所述,美股指数轮证价格是反映相关期指上日香港时间下午4时参考价与现价的变化,由于在此段时间纳指期货跌了300点(12300点-12000点),故纳指认购证及牛证价格将会下跌,而纳指认沽证及熊证则会上升*。为方便投资者了解指数变动对轮证价格影响,我们于期货报价栏中展示了上日下午4时期货参考价与现价差距,投资者可以此作参考。

*假设引伸波幅及时间值等因素不变

除相关期货价格水平外,美股指数窝轮与港股窝轮一样,价格同样会受引伸波幅及时间值损耗所影响,有关教学内容可参考《通识入门》教学专栏: https://www.jpmhkwarrants.com/zh_hk/education/page/3

美股指数窝轮及牛熊证追踪的相关指数E-mini期货在芝加哥商品期货交易所上市,一般而言,芝商所股指期货全年仅于复活节前一个周五(Good Friday)及圣诞节休市,其馀美股假期大多只是提早收市,又或者照常交易。只要在港股交易时段相关指数E-mini期货处于开市时间,摩根大通发行的美股指数窝轮及牛熊证便将如常开价,以反映相关期货走势。

虽然如此,假设遇上芝商所假期休市而港股开市的话,发行商对冲难度或有机会因缺乏流动性而增加,相关窝轮及牛熊证买卖差价或会较大,流通量亦有可能较少。如遇上有关情况或有任何疑问,投资者可致电发行商查询。

如投资者希望计算美股指数窝轮跳动敏感度,即轮证跳动1个价位所需相关期指变化(升或跌多少点),可参考以下公式:

[(兑换比率 ÷ 对冲值)]÷ 美元兑港元汇价 x 窝轮最低上落差价

举例说,某道指认购证的兑换比率为80000兑1,对冲值约0.3。假设港元兑美元的汇率为7.8,每个价位的买卖差价为0.001港元

认购证变动一个价位纳指100近月期货约需变化的点数约为 = 80000 ÷ 0.3÷ 7.8 x 0.001 = 34.2点

不过上述计算仅反映相关资产变化对轮价影响,实际上轮价亦须反映引伸波幅及时间值等变化等因素。摩根大通网站为窝轮产品提供每日时间值损耗及引伸波幅敏感度数据,投资者考虑持仓时宜同时参阅这些资讯。

与港股相关资产窝轮一样,美股指数窝轮均有「到期日」并于到期时进行结算。

如符合以下情况,窝轮结算时会有现金价值交收

| 认购证: | 相关期货结算价高于行使价 |

| 认沽证: | 相关期货结算价低于行使价 |

套用窝轮用语,只有「价内」窝轮结算时才有现金价值; 「价外」窝轮结算时价值为零。

| 认购证现金价值 | = (结算价 - 行使价) /换股比率 X 美元兑港元之汇率 |

| 认沽证现金价值 | = (行使价 - 结算价) /换股比率 X 美元兑港元之汇率 |

例子:

某纳指认沽证行使价12,000点,兑换比率为25,000兑1,到期日为2022年9月16日。到期当日会以纳指9月16日 (美国时间) 到期的纳指100期货结算价计价。

假设纳指100期货的结算价为11,000点,美元兑港元汇率为7.8。

现金价值 = (12,000 - 11,000 ) ÷ 25,000 x 7.8 = 0.312元

以美股交易时段现货指数水平决定牛熊证会否被收回

美股指数牛熊证设有强制收回机制,是否触发强制收回,视乎相关美股指数现货价于美股交易时段中有否触及该牛熊证的强制收回价。

美股指数期货变化不会触发强制收回事件

美股指数牛熊证价格升跌反映相关指数期货价格变动,惟强制收回事件则以相关美股指数现货价作参考。于港股交易时段,美股指数现货仍未开市,故即使期货已升穿熊证收回价,或跌穿牛证收回价,美股指数牛熊证不会因强制收回机制而即时停牌。如投资者预示美股开市后指数现货走势或有可能触及收回价,投资者仍有机会于港股交易时段先行平仓离场。

不过投资者宜留意,如相关指数期货于港股时段升穿熊证行使价,或跌穿牛证行使价,令该牛熊证内在价值低于0.01港元时,发行商或未能为该产品提供报价。

假设该牛熊证于美股交易时段触发收回,该牛熊证将于下一个港股交易日停牌。

*如因任何原因如恶劣天气导致联交所于该港股交易日全日停市,该收回事件将顺延至再下一个交易日公布。

| 牛熊证价格升跌 | 牛熊证强制收回机制 | 牛熊证收回后剩馀价值(如有) | |

|---|---|---|---|

| 参考准则 | 美股指数期货价格 | 美股指数现货水平 | 美股指数现货水平 |

假设美股指数牛熊证被强制收回,如何计算其剩馀价值?

目前摩根大通发行的美股指数牛熊证为R类,故触发强制收回事件后,投资者有机会因应强制赎回事件估值期内指数水平而取回剩馀价值。

美股指数牛熊证剩馀价值计算公式:

| 美股指数牛证(每股): | (估值期内相关指数最低水平 - 行使价) x 美元兑港元汇率 / 换股比率 |

| 美股指数熊证(每股): | (行使价 - 估值期内相关指数最高水平) x 美元兑港元汇率 / 换股比率 |

美股指数牛熊证被强制收回后的估值期为多久?

美股指数牛熊证触发强制收回事件后便进入估值期,估值期为两个美股交易时段 (即两个美股交易日),第一段为触及收回价当刻起至该美股交易日完结,第二段为下一个美股交易日全日交易时段。

以下图为例,某纳指牛证收回价为10800点,行使价为10550点,换股比率为78,000兑1。

假设纳指现货于1月4日美股交易时段上午跌穿该纳指牛证收回价,当刻即进入该强制赎回事件估值期,并至下一个美股交易日收市为止,由于1月5日纳指最低点为10600点,该牛证剩馀价值将以此水平作结算参考。

套入上文公式,投资者就每股纳指牛证,所获取的剩馀价值为:

(估值期内相关指数最低水平10600点 - 行使价10550点)x 美元兑港元汇率*/换股比率78000 = 0.005港元

*假设美元兑港元汇率为7.8

如触发强制收回事件后,第一段估值期后遇上美股假期,第二段估值期将顺延至下一个美股交易日。

再提提大家,牛熊证剩馀价值并不是以估值期内的收市价计算,正如上文所述,牛证剩馀价值结算是以估值期内指数现货最低点计,熊证则以估值期内指数现货最高点计算。

如投资者想知道美股指数牛熊证跳动敏感度,即牛熊证跳动1个价位所需的相关期指变化(升或跌多少点),可参考以下公式:

美股指数牛熊证跳动敏感度= [(兑换比率 ÷ 对冲值)]÷ 美元兑港元汇价 x 牛熊证最低买卖差价

举例说,某道指熊证的换股比率为156,000兑1,假设对冲值约1,美元兑港元汇率为7.8,每个买卖价位的差价为0.001港元。

熊证变动一个价位道指近月期货需变化的点数约为 = 156,000 ÷ 1÷ 7.8 x 0.001 = 20点

不过上述计算仅反映相关指数期货变化对牛熊证价格影响,实际上牛熊证价格或同时受对冲值变化丶财务费用及市场供求等因素左右。

摩根大通网站于牛熊证产品报价页面提供「变动每个价位所需的相关资产变化」,助投资者轻松掌握产品跳动敏感度,更容易拣选合适产品。

如美股指数牛熊证在到期日前未有触及强制收回而提早终止,该牛熊证到期时便可进行现金结算。与美指窝轮一样,美指牛熊证均以到期月份相关指数E-mini期货结算价(结算价)计价,结算公式如下:

| 每股牛证现金结算金额 | = (结算价 - 行使价) /换股比率 X 美元兑港元之汇率 |

| 每股熊证现金结算金额 | = (行使价 - 结算价) /换股比率 X 美元兑港元之汇率 |

例子:

某纳指熊证行使价为12,000点,换股比率为78,000兑1,到期日为2023年12月15日。到期当日会以12月到期的纳指100期货结算价计价。

假设于到期日纳指100期货的结算价为11,000点,美元兑港元汇率为7.8。

每股熊证现金结算金额 = (12,000 - 11,000 ) ÷ 78,000 x 7.8 = 0.1港元

| 美股指数期货 | 期内升跌 |

|---|---|

| 道琼斯E-mini期货 | - |

| 标准普尔500 E-mini 期货 | - |

| 纳斯达克100 E-mini 期货 | - |

| 罗素2000 E-mini 期货 | - |

*2020年至2025年各发行商净沽出美股指数轮证之名义价值。

资料来源: 港交所网页及彭博

每只认股证及牛熊证的名义价值计算方法=每日净买卖数量/换股比率X相关资产收市价X汇率